Прогноз курса рубля от PFL

Основные выводы

Прогноз USD/RUB на 2017 год:

- март — 59-60

- июль — 55

- декабрь — 60

На дне в январе 2016 года рубль был 82, в конце 2016 года – 61, сейчас 58. Со дна в январе 2016 года рубль – самая доходная валюта в мире (+42% к доллару)!

В ближайшие 1-2 недели рубль может краткосрочно ослабнуть до 59-60. К середине года придет на 55, а к концу года на 60 руб. за доллар.

В долгосрочной перспективе (2018 год и далее), если властям РФ удастся пойти по пути структурных реформ, то рубль будет стабильным.

Если же Россия пойдет по пути накопления дисбалансов, то через 3-5 лет курс рубля снова шоково ослабнет (как в 1998, 2008 и 2014), в этот раз до 100 руб. / долл.

На интервале с января 2016 года сразу за рублем по прибыльности идут бразильский реал и южноафриканский ранд (в этих странах, как и в России, высокие процентные ставки), а также австралийский и новозеландский доллары (развитые страны с высокими ставками).

Советы инвесторам и бизнесу по валютам:

- консервативным инвесторам советуем быть в долларах, использовать краткосрочные страховки от укрепления курса рубля;

- агрессивным инвесторам спекулятивно перейти в рубль, размещаться в краткосрочные рублевые долговые инструменты, не упустить момент возвращения в доллар;

- компаниям-экспортерам страховаться от укрепления рубля ниже 58 до середины года;

- компаниям-импортерам бдительно мониторить ситуацию для выбора момента для хеджа.

В чем причины произошедшего укрепления?

Рубль укрепился благодаря восстановлению и стабилизации нефти, надежде на отмену санкций, высокой процентной ставке в России и низкой в США:

- USDRUB vs. Brent Цена нефти восстановилась (с 30 долл. / баррель в январе 2016 года до 55 в декабре 2016 года) и стабилизировалась (уже 3-ий месяц держится около 55). Спасибо ОПЕК и России, которые смогли договориться о сокращении добычи, а также активной политике России на Ближнем Востоке (читай, военной операции в Сирии).

- Появилась надежда на потепление отношений с Западом и отмену / смягчение санкций. Спасибо американцам, выбравшим нового Трампа, с которым возможен перезапуск отношений России и США.

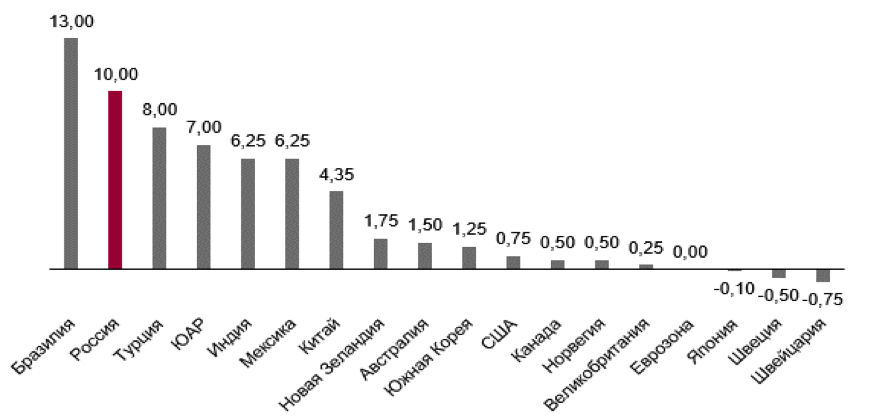

- Спекулятивный кэрри-трейд (простая стратегия: занимай в валютах с низкими процентными ставками и кредитуй в валютах с высокими ставками), подогреваемый ультранизкими процентными ставкам в развитых странах (Еврозона, Япония) и нерешительностью ФРС США по повышению ставки (2 повышения за 2 года – смешно). Рубль – валюта с высокими ставками, популярная у спекулянтов.

- Кэрри-трейду в рубле помогает Банк России, который с января 2016 года снизил ключевую ставку лишь с 11% до 10% и обещает держать ее на текущем уровне по крайней мере до середины 2017 года, хотя инфляция уже ниже 5% в годовом выражении. Сейчас ключевая ставка ЦБ впервые в истории выше инфляции.

- Остановка оттока капитала и успешные сделки по привлечению финансирования в Россию: например, приватизация Роснефти и Алросы, IPO «Детского мира» и др.

- Нефть по 55 долл. за баррель и успешные сделки по приватизации успокоили страхи о возможных проблемах с финансированием дефицита бюджета РФ. Процентная ставка ЦБ РФ – одна из самых высоких в мире

Остановят ли власти укрепление?

Российские власти не заинтересованы в ослаблении рубля:

- Слабый рубль – это скрытый инфляционный налог с граждан и новой экономики в пользу сбалансированности гос. бюджета и нефтяных компаний.

- Для потребителей, читай электората, слабый рубль – это высокая инфляция и бедность, что неприемлемо в контексте выборов 2018 года.

- Стабильный рубль помогает создавать локальную базу инвесторов, которая критически необходима для суверенности страны, претендующей на статус сверхдержавы.

- Для диверсификации экономики слабый рубль мешает привлекать таланты и инвестиции в основной капитал.

| Ключевые цифры по бюджету РФ | |||

| Нефть, $ / барр . | Курс рубля | Нефть, руб. / барр. | |

| Бюджет по закону (дефицит 3.2% ВВП) | 40 | 67.5 | 2 700 |

| Бюджет без дефицита | 60 | 63.5 | 3 810 |

| Сейчас | 56 | 58.0 | 3 250 |

Среди органов гос. власти МинФин очевидно заинтересован в слабом рубле. Для ослабления рубля он даже начал покупать доллары на бирже. В разрезе дневного оборота биржевых торгов рублем (около 300 млрд руб. / день) ежедневные покупки валюты МинФином на сумму в 6,3 млрд руб. – это пыль. Однако постепенно из пыли вырастет гора в 25 млрд долл. за год, а это уже больше положительного баланса счета текущих операций* России (около 20 млрд долл. по итогам 2016 года).

Центральный банк, напротив, за укрепление рубля. В условиях тарифицируемой экономики снижение цен на импорт через укрепление валютного курса – основной для ЦБ способ достичь целевого уровня по инфляции в 4%. Поэтому ЦБ и держит ставку на уровне 10% при инфляции ниже 5% в годовом выражении, подыгрывая кэрри-трейдерам.

Мы считаем, что к концу 2017 года интервенции МинФина перевесят жесткую политику ЦБ (да и сам ЦБ во втором полугодии хотя бы один раз снизит ставку), однако существенно выше 60 руб. / долл. МинФину курс ослабить не позволят.

Краткосрочное прогнозирование курса рубля

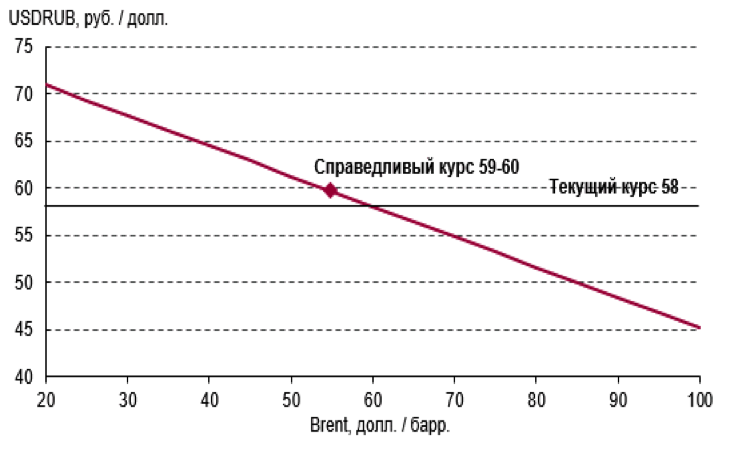

Мы разработали две модели курса рубля: модель справедливого курса и тактическая модель краткосрочного прогнозирования.

1. Модель справедливого курса высчитывает обоснованный курс рубля относительно цены на нефть. Согласно нашей модели справедливого курса, рубль слишком крепкий – должен быть 59-60 при текущей нефти

2. Тактическая модель краткосрочного прогнозирования позволяет предсказать направление курса в рамках короткого периода (от одного часа до одной недели). При прогнозе используются данные по нефти, по курсу доллара к мировым валютам и по разнице доходностей двухлетних российских ОФЗ и гос. облигаций США. Согласно тактической модели краткосрочного прогнозирования, рубль так же слишком крепкий – должен быть 59-60

В итоге, обе модели, оценивающие рубль по фундаментальным параметрам, говорят о снижении курса в краткосрочном периоде до 59-60 рублей за доллар.

Долгосрочное прогнозирование курса рубля

Каждые 5-10 лет (в 1990-ые, в нулевые, в 2010-ые) российские власти соблазняются возможностью стимулировать экономический рост с помощью печатного станка, не прибегая к политике реальных реформ.

На напечатанных деньгах экономика растет, привлекает инвесторов и спекулянтов, курс рубля при этом стабилен или даже укрепляется.

Затем под воздействием внешнего или внутреннего шока (политического или нефтяного) рубль в течение считанных дней резко ослабляется, приходя в соответствие с накопленным дисбалансом (так было в 1998, 2008 и 2014-2015 годах).

На графиках ниже накопленный дисбаланс выражен через отношение рублевой денежной массы в российской экономике к долларовой денежной массе в экономике США.

Еще одним подтверждением дисбаланса экономики РФ является дефицит торгового баланса без учета нефти и газа (экспорт без углеводородов минус импорт).

Если власти пойдут по пути накопления дисбалансов, то через 5 лет курс рубля снова через шок (как в 1998, 2008 и 2014-2015 годах) ослабнет, в этот раз уже до 100 рублей за доллар.

Прогноз курса рубля

Прогноз курса рубля на 2017 год

В ближайшие 1-2 недели рубль может краткосрочно ослабнуть до 59-60 руб. за доллар на завершении налогового периода у нефтянки и приходящихся на март относительно больших платежей по внешнему долгу. О краткосрочном ослаблении сигнализируют и наши статистические модели курса.

| Прогноз на 2017 год | ||||

| 1Q | 2Q | 3Q | 4Q | |

| Ставка ЦБ РФ | 10% | 10% | 9.75% | 9.50% |

| Ставка ФРС | 0.75% | 1% | 1% | 1.25% |

| Курс USDRUB | 60 | 55 | 58 | 60 |

К середине года курс должен прийти на 55. Укреплению будут способствовать:

- стабильность нефти;

- спекуляции на тему смягчения санкций;

- сохраняющаяся разница между процентными ставками Банка России (10%) и ФРС США (0.75%).

К концу года рубль должен ослабнуть до 60:

- политика ОПЕК по сокращению добычи позволит американским производителям нефти наращивать добычу и давить в сторону понижения на нефтяные цены;

- станет ясно, что санкции не отменят в этом году (особенно если Меркель снова переизберут на сентябрьских выборах);

- Банку России все же придется снизить ставку (до 9.5%), а ФРС – повысить (хотя бы 1-2 раза);

- накопленное влияние покупок валюты МинФином станет существенным.

Могут быть краткосрочные шоки, например, от неожиданного повышения ставки ФРС на ближайшем заседании 15 марта или от неожиданного исхода французских выборов (в апреле-мае) или немецких (в сентябре).

Долгосрочный прогноз курса

В долгосрочной перспективе на курс рубля будут влиять два ключевых фактора:

- Внешний политический. Мы считаем, что отношения России и Запада будут по-прежнему негативными. Конечно, санкции будут смягчать, особенно после 2018 года. Однако не стоит забывать, что Трамп хочет сделать великой Америку, а не Россию. Например, в его политической программе есть цель сделать «энергию дешевой», что напрямую противоречит благополучию экономики России. Внешний фактор будет оказывать умеренно негативное влияние на курс.

- Более важным будет внутренний фактор. Если властям удастся пойти по пути стимулирования экономического роста через реформы, привлечение долгосрочных инвестиций, ускорение несырьевого экспорта, импортозамещение, то рубль будет стабильным и даже более крепким. Если же власти пойдут по пути накопления дисбалансов, то через 5 лет курс рубля снова через шок (как в 1998, 2008 и 2014-2015

Советы инвесторам и бизнесу

Консервативным инвесторам, желающим прежде всего защитить капитал от инфляции:

- Консерваторам мы рекомендуем покупать доллары. Доллар – валюта авторов современной финансовой системы. Пока нового творца не появилось.

- За последние 5 лет доллар вырос к большинству валют, и мы думаем, что благодаря реформам Трампа долгосрочный бычий рынок в долларе продолжится.

- Очевидной альтернативы доллару не видно: евро – риски распада ЕС и Еврозоны, азиатские валюты плохо конвертируемы.

- При этом для сохранения покупательной способности в рублях рекомендуем застраховаться от укрепления рубля к доллару до середины года (стоимость хеджа менее 2%), далее пересмотреть стратегию хеджинга.

Агрессивным инвесторам, желающим спекулятивно увеличить свой капитал:

- Агрессивным инвесторам рекомендуем играть в кэрри-трейд, пока «звучит музыка».

- Играть лучше всего через размещение рублей в ликвидные краткосрочные инструменты (целевая доходность от +8.5% без плеча, +85% с плечом).

- Однако бдительно следить за дисбалансами в макроэкономике России и успеть вовремя уйти в доллар.

Экспортерам:

- До середины года страховаться от укрепления курса до 55 и ниже (стоимость хеджа менее 2%).

- Затем пересмотреть стратегию хеджинга.

| Стоимость биржевых страховок от изменения курса (с помощью опционов) | ||

| Страховка | Июнь | Декабрь |

| От укрепления курса ниже 58 | 1.8% | 1.9% |

| От роста курса выше 58 | 4% | 8% |

| От роста курса выше 58, но не выше 64 | 2.7% | 3.9% |

Импортерам:

- До середины года компаниям-импортерам бдительно мониторить ситуацию для выбора момента для хеджа или страховаться только опционами с ограничением страхового покрытия свыше 61 (стоимость хеджа менее 3%).

- Затем пересмотреть стратегию хеджинга.

За готовой стратегией хеджирование валютных и других рисков обращайтесь к экспертам PFL Advisors. Узнать больше об услуге.