Один из важнейших аспектов текущей финансовой деятельности предприятия – размещение временно свободных средств.

Деньги должны работать круглые сутки. Без праздников и выходных.

Искусство финансового директора состоит в обеспечении минимального остатка на счете компании для проведения необходимых операционных транзакций. Все прочее должно быть эффективно вложено в инструменты денежного рынка.

Идеальная картинка для финансиста, когда он выключает компьютер в конце дня – 0 на расчетном счете.

Все деньги работают.

«Деньги не спят».

Что может порекомендовать клиенту обслуживающий банк?

(Покупка ценных бумаг выводится за рамки данного материала)

В основном, предложения сведутся к двум пунктам:

1. Начисление процентной ставки на ежедневный остаток по текущему счету.

2. Депозиты.

(здесь и далее речь идет о рублевых средствах)

По первой позиции банки соревнуются между собой только величиной ставки. Больше нечем.

Депозитные программы дают более широкое поле для борьбы за клиента между кредитными организациями. Здесь и срок депозита, и возможность пополнения / частичного снятия / досрочного возврата, и минимальная сумма.

И конечно, самое главное – та же ставка. Цена денег.

Каждый банк имеет отдельное подразделение или, как минимум, нескольких сотрудников, занимающихся пассивными операциями с корпоративными клиентами (привлечением их средств). Они продуцируют и постоянно обновляют целые линейки продуктов по данному направлению.

Но куда идут банкиры с вашими деньгами? Мертвый груз на корсчете финорганизации им тоже не нужен. Особенно им.

Банк выходит на межбанковский рублевый рынок и продает клиентские деньги. Ваши деньги.

Только на открытом рынке существует справедливая цена, в том числе и цена денег.

Банк всегда заработает больше, чем предложит вам.

Всегда?

В последнее время, благодаря инструментарию Московской биржи (МБ), обычная корпорация (нефинансовое учреждение) получила уникальную возможность выхода на главный биржевой депозитный рынок России.

На МБ запущен сервис «Депозитные операции с ЦК (Центральным контрагентом)»

Суть операции состоит в следующем.

После прохождения процедуры допуска и установки необходимого технического оборудования (торгового терминала) и программного обеспечения (электронного документооборота и пр.) юридическое лицо имеет право выставлять заявку на размещение своего депозита через ЦК в Национальном клиринговом центре (НКЦ).

НКЦ – банк в системе МБ, отвечающий за клиринг (сведение расчетов) биржевых сделок. В контексте операций на Московской бирже, Центральный контрагент и Национальный клиринговый центр – одно и то же лицо.

В сентябре 2017 г. Fitch Ratings присвоил НКЦ рейтинг в иностранной валюте на уровне «ВВВ-» (равен суверенному рейтингу РФ) и «ВВВ» в рублях (на одну ступень выше рейтинга РФ) со стабильным прогнозом.

Что получает компания, участвуя в депозитных операциях с ЦК?

Главное и безусловное преимущество – справедливая и прозрачная рыночная цена за денежные средства.

Без комиссий и вознаграждений банку.

Кроме этого:

• широкий круг участников денежного рынка;

• необходимость в установлении лимита только на одного контрагента (на ЦК);

• высокая надежность сделок, подкрепленная системой биржевого риск-менеджмента;

• оперативная торговля ресурсами в режиме онлайн с удаленного биржевого терминала;

• возможна адресная (с указанием конкретного контрагента по сделке) и безадресная подача заявок;

• минимальный размер одной заявки – 1000 рублей;

• гибкие сроки размещения средств: в адресном режиме – любой период от 1 дня до 1 года, в безадресном – 1, 2 недели, 1, 2, 3, 6, 12 месяцев;

• время торгов с 10 до 19 часов мск каждый рабочий день.

Схема размещения/продажи депозита через ЦК на МБ и схема обратного движения денег выглядит следующим образом:

Здесь:

РК – специальный расчетный код на клиринговом счете НКЦ, на котором учитываются денежные средства Участника (покупателя ресурсов корпорации);

КСУ – клиринговый сертификат Участника, особый вид ценных бумаг, используемых на МБ для обеспечения по сделкам РЕПО.

Депозитные предложения от корпорации сводятся с заявками на привлечение средств участников торгов под их ценные бумаги (КСУ). Бумаги депонируются в НКЦ, как обеспечение депозитной сделки. Данный факт, а также высокий уровень надежности Национального клирингового центра является залогом безусловного возврата средств корпорации, включая доход по операции.

Следует отметить, что досрочное расторжение депозита по схеме с ЦК на МБ невозможно.

Для допуска к торгам предприятие должно соответствовать необходимым критериям. Они сводятся к размеру капитала и валюты баланса, положительному финансовому результату, наличию профильных специалистов и ряду других.

Например, для компании, полностью обеспечивающей сумму депозита до начала торгов, капитал должен быть не менее 1 млрд р., для тех, кто депонирует только, так называемый, процентный риск, эти требования возрастают до 10 млрд р., а валюта баланса должна составлять не менее 50 млрд р.

Что по затратам?

Они есть, в том числе:

• ежемесячная оплата одного терминала – 5500 р. и 4950 р. за каждый последующий;

• абонентская плата за ведение электронного биржевого документооборота (ЭДО) в сумме 1500 р. в месяц;

• расходы на изготовление электронного ключа – 3500 р. ежегодно;

• в случае частичного депонирования депозитных средств до окончания торгов – возвратный взнос в гарантийный фонд в размере 1 млн р.;

• наконец, комиссия/тариф за операцию, эквивалент 0,1825% годовых.

Но все эти расходы, включая и тариф за сделки ничтожны по сравнению с той выгодой, какую имеют на процентной ставке компании, размещающие суммы от нескольких десятков миллионов рублей.

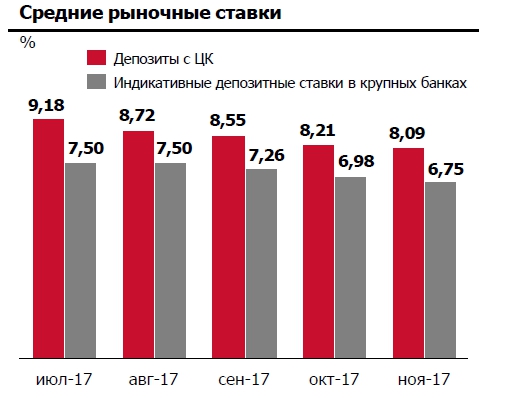

Ниже приведена диаграмма соотношения процентных ставок по депозитам с ЦК и депозитам в значимых банках РФ:

Перепад по ставке, в среднем, 1,3% годовых. Вычитая биржевой тариф, получим дельту в 1,12% годовых. Более 110 тыс. р. при размещении 10 млн р. на один год. Данная сумма перекрывает годичные расходы на терминал, ЭДО и электронный ключ.

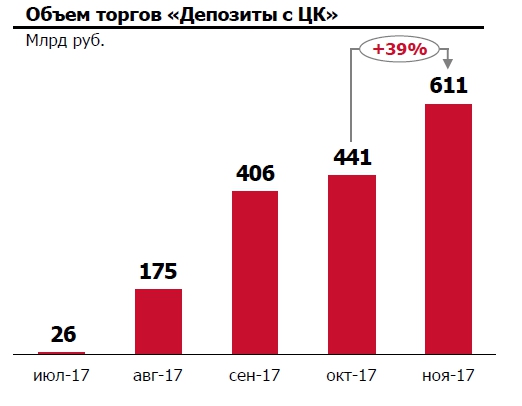

Популярность депозитных сделок с ЦК на Московской бирже растет лавинообразно:

С июля по ноябрь 2017 года объемы операций увеличились в 23,5 раза, составив в ноябре 611 млрд р.

Депозитная программа с Центральным контрагентом главная, но не единственная на Московской бирже. Клиент может выйти на депозитный рынок и минуя ЦК. Такой продукт получил название «М-депозит».

Современные рыночные тенденции и технологии расширяют возможности предприятий по управлению собственными средствами. Для их эффективного размещения банк уже не является безальтернативным направлением. Это приобретает особую актуальность при проведении биржевых стратегий по хеджированию рисков.